截止2022年网络直播行业报告公布:主播账号累计1.4亿个,几乎每10个人里就有一个是主播,有直播行为的活动账号约1亿个,具有网络表演(直播)经营资质的经营性互联网文化单位有7000多家,观众大约有6亿多人。

而国家税务部门正式发布新政策,对网络主播进行了转账相关约束!根据国家税务部门相关要求,2023年1月1日起,部分平台主播将无法通过个人账户直接提现,需要通过有公司银行结算帐户才能提现,提前注册公司办理手续以防无法正常结算。具体怎么一回事?私人避税还行得通吗?个人账户转账有哪些风险?话不多说,跟着税政君一起来看看吧!

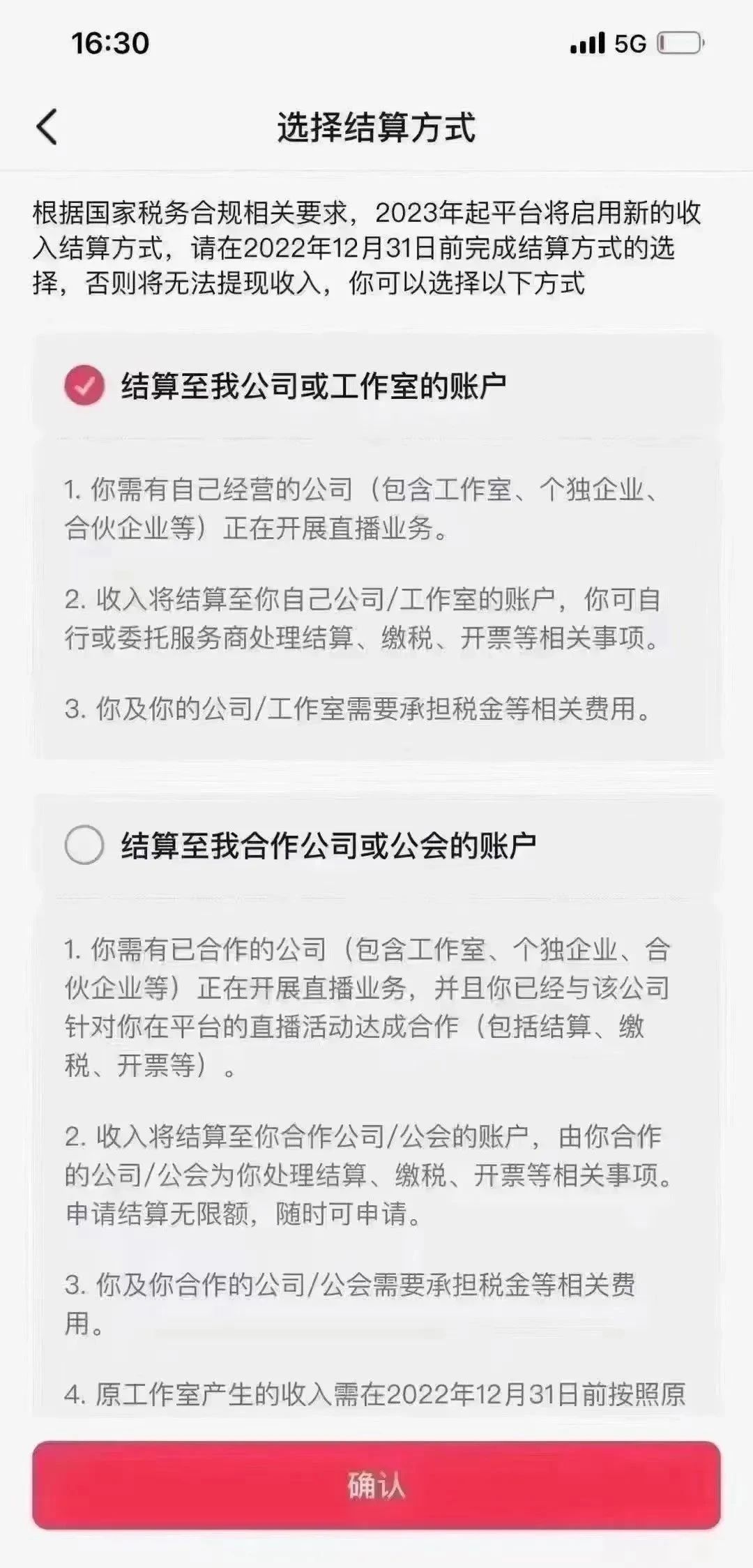

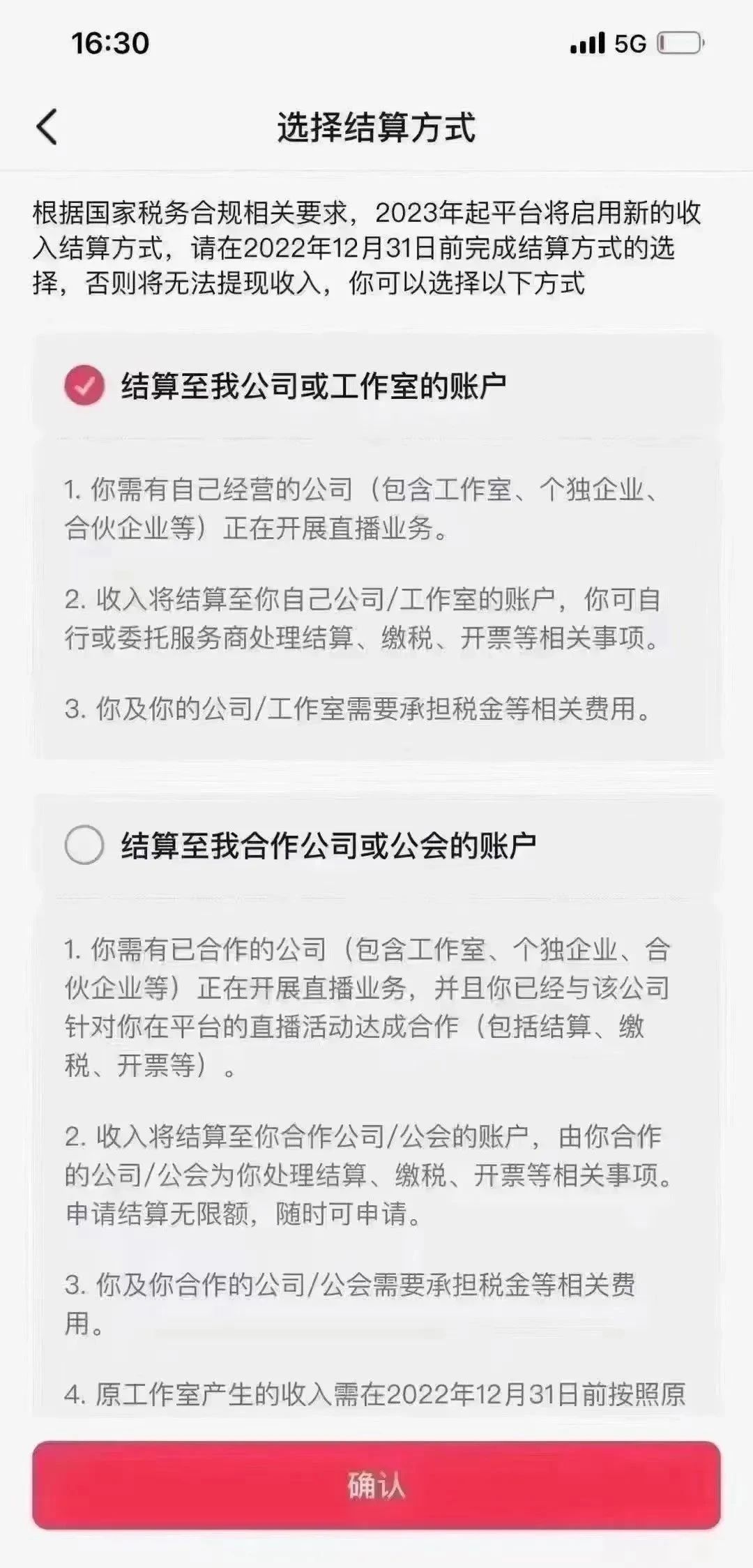

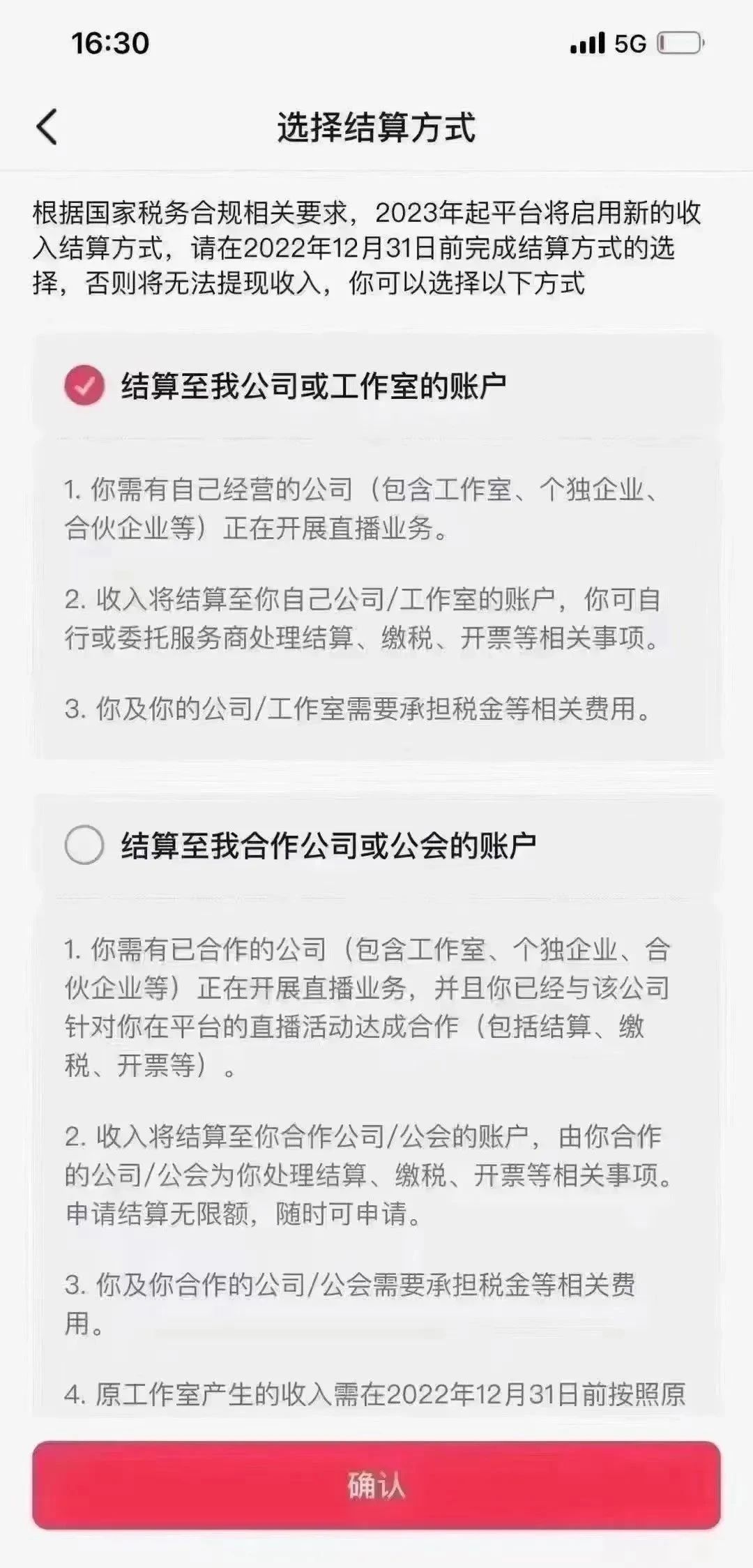

主播个人账户体现新政策

根据国家税务合规相关要求,改变主播原有提现方式,要求主播必须自己成立公司或有合作的公司,需要承担税金等相关费用后才能提现,2023年1月开始实施。

也就是讲,从2023年1月1日起,网络主播将无法通过个人账户直接提现,需要有公司或个体银行帐户+注册执照+地址+开户一条龙。 现在各个平台的个人主播将会受到很大影响。主播的收益每年的流水都在逐步增长,但是没有管控,个税一直处于监管不到的情况。故2023年起,要求主播自己成立公司,以公司员工名义直播,然后收到的礼金提现到公司账户。私户避税真的走不通了!

现在各个平台的个人主播将会受到很大影响。主播的收益每年的流水都在逐步增长,但是没有管控,个税一直处于监管不到的情况。故2023年起,要求主播自己成立公司,以公司员工名义直播,然后收到的礼金提现到公司账户。私户避税真的走不通了!

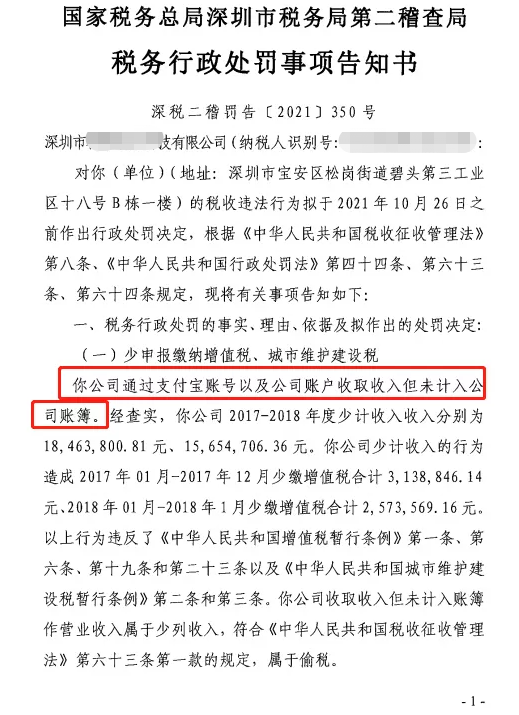

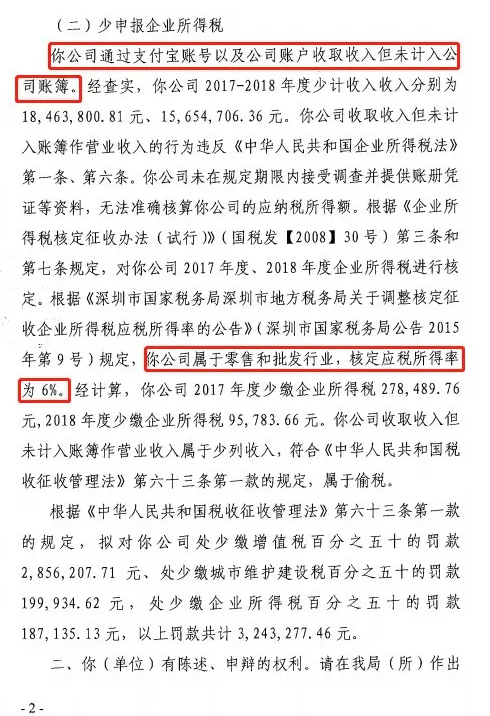

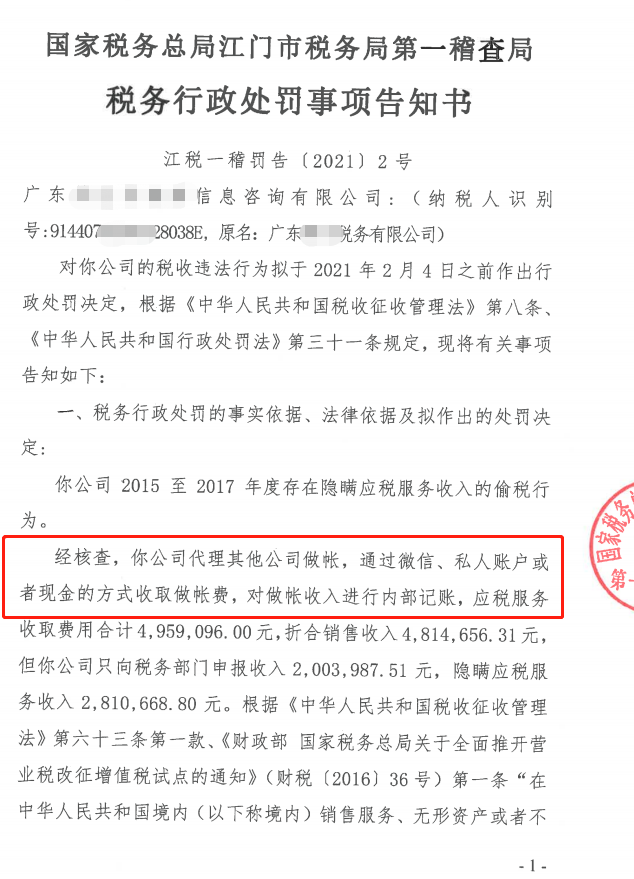

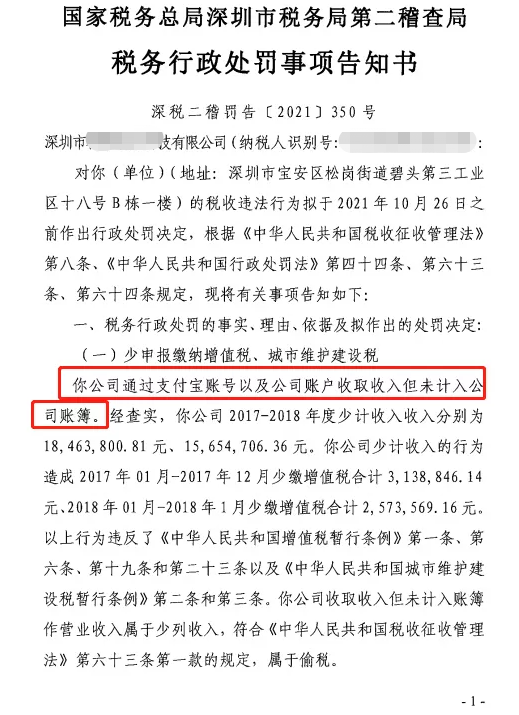

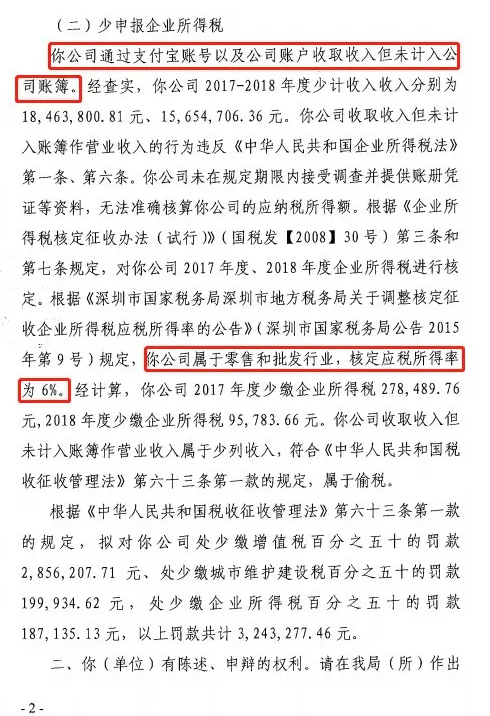

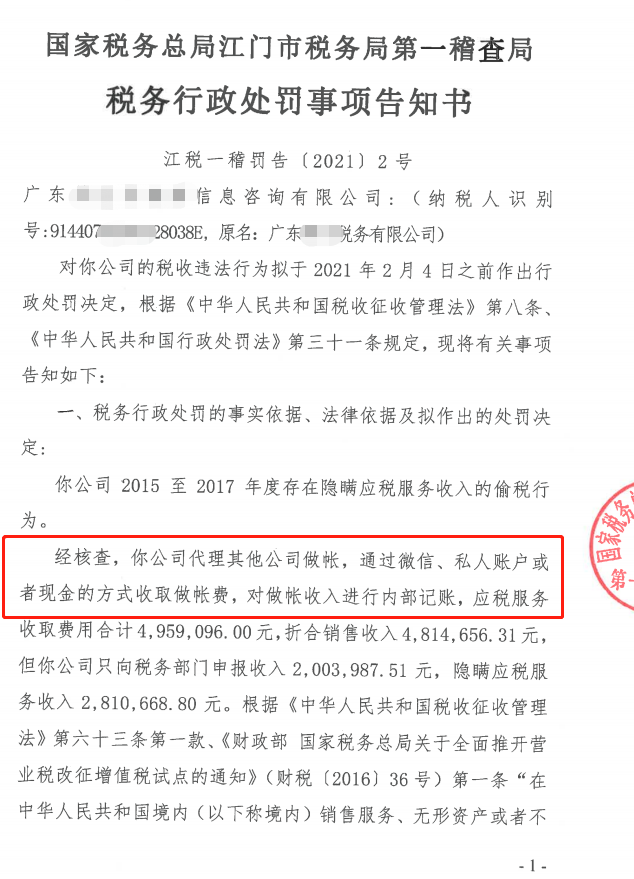

多家公司支付宝/微信收款被查!深圳某科技公司,通过支付宝账号以及公司杭虎收取收入,导致少计收入3411.85万元,造成少缴增值税571.24万元以及城市维护建设税。此外,税务局通过核定征收的方式,查明该公司少缴企业所得税37.43万元。

最终,上述公司被处百分之五十的罚款,共计3243277.46元。江门市某信息咨询公司,经核查,通过微信、私人账户或者现金方式收取做账费,其中隐匿收入281万元,最终稽查补税85万,罚款42万元。广东珠海某公司,利用员工的私人账户、微信、支付宝、现金等方式收取客户装修款,且均不入公司账户。同时,该公司外聘一名会计仅按照公司账户的少量入账来申报纳税。

经检查,该公司逃避缴纳增值税人民币184,989.06元、城建税人民币12,949.23元,偷税额合计人民币197,938.28元,该公司偷税额占应纳税额的比例为97.49%。

最后公司法定代表人张某某,财务负责人曾某某各被判十个月有期徒刑,并处以罚款。

上面三个案例,都属于藏匿收入,特殊之处在于是通过微信、支付宝等新兴的支付方式来实现的。企业频繁地使用个人微信、支付宝为藏匿收入提供了可能性,也逐渐成为了税务局稽查收入的重点!

严查已然开始!今天起,税务局将用五大措施进行监控!私人账户收支款的企业,要小心了!

税务稽查不仅仅依托金税三期和已正式启动建设的金税四期系统,还依靠第三方力量——银行、国土、住建、公安、民政、社会保障、交通运输、工商管理等部门的支持来查税。

现在不仅仅企业一个税号终身不变,个人也是一样,金税四期+大数据下,每个人的身份证号唯一且都联网!同样对替收工资的人来说也有风险。

分三大类进行管理:高收入人群、高净值人群、一般人群。两个级别管理:高收入高净值的人群是在市一级税务机关以上,也就是省市税务机关进行监督管理;一般人群在下面的县区税务机关监督管理。

金税四期+智慧稽查系统+大数据,无不展示着税务走在了高科技的前沿,通过大数据实时对涉税信息进行扫描、分析和识别。

除了对企业建立税务信用等级,税务机关计划以后会对我们每个自然人进行纳税信用等级评估。对重大涉税违法犯罪案件,依法从严查处曝光并按照有关规定纳入信用记录,实施多部门联合惩戒。《金融机构大额交易和可疑交易报告管理办法》(中国人民银行令〔2016〕第3号发布)给出了明确的答案:

不仅仅如此,央行又发布了《大额现金管理试点的通知》(银发[2020]105号),可见国家对私户避税的零容忍。通过私人账户、个人支付宝、微信收付款,就会造成三流(资金流、货物流、发票流)不一致,有涉嫌“虚开发票”的风险。

3.因通过微信转账导致无法填写发票上的银行账号信息通过微信、支付宝、私户发工资或付款,可能无法取得支付凭证或合规合法的凭证,税前扣除有被调增的可能。

2.企业所得税方面:通过支付宝、微信转账收取货款,未体现在对公账户收入中,存在漏记少记收入的风险。

3.个人所得税方面:通过支付宝、微信转账支付工资、发红包,存在漏报个税或刻意偷逃个税的风险。

如果公司用公户直接转给股东私户,又长期不还的,税务局可视为分红,需缴纳20%的个税。

通过微信、支付宝、私户收付款,容易导致公司资金混乱,给客户、供应商等外界留下公司不正规的印象等。

公司如果长期使用股东的个人账户来收付款,很容易造成公私不分,如果企业出现资不抵债,股东要承担无限连带责任,用个人资产偿还公司债务。

个人微信、支付宝、私人账户等交易,有可能涉及挪用资金罪、职务侵占罪等。 本文来源:国家税务总局、张熙庭会计之音、财务第一教室、税务学苑、税政第一线、中国人民银行。